国税庁は、毎年6月に、「査察白書」を公表しています。

これは、全国の国税局が、1事務年度(7月~翌年6月)において実施した査察調査の概要をまとめたもので、強制調査の着手件数や告発件数、判決状況のほか、その年度における重点事案や事例を公表しており、査察調査の動向を把握できる唯一の公表資料となっています。なお、査察白書は、国税庁のほか、主要4国税局(東京、関東信越、大阪、名古屋)が個別に公表しているほか、その他7国税局(札幌、仙台、金沢、広島、高松、福岡、熊本)及び1国税事務所(沖縄)が、統計情報として、起訴件数などを公表しています。

今回は、令和4年6月に公表された「査察白書(令和3年度)」の分析、及び、過去12年間の査察調査のデータを纏めましたので、今後の査察調査にお役立て頂ければと思います。

【最新】令和3年度

令和3年度(令和3年7月~令和4年6月)の査察の概要は、下記の通りです。

査察白書のポイント

1. 重点事案(告発件数)

- ■ 消費税事案:21件(前年比3件増)

- ■ 無申告事案:16件(前年比3件増)

- ■ 国際事案:17件(前年比10件減)

特筆すべきは、重点事案の告発割合が、昨年に引き続き68%と、約7割となっていることです。国際事案は、新型コロナの影響を受けてか10件減少したものの、消費税事案や無申告事案は、ともに3件ずつ増加しており、当局が摘発に力を入れていることが伺えます。

2. 着手件数は横ばい

着手件数は、116件で、前年対比プラス5件(4.5%増)となっており、コロナの影響を強く受けた昨年度のマイナス39件(26%減)と比べ、増加に転じています。主な要因として考えられるのは、新型コロナウィルス感染症の対応により、新規の着手件数が激減した昨年度と比べ、感染対策の浸透などにより調査環境が整ってきており、増加に転じているものと推測され、今後、着手件数もコロナ前の水準(年間170件前後)に戻っていくのではないかと思われます。

3. 告発率の微減

告発件数は、75件、告発率(告発件数/処理件数)は72.8%となっており、昨年度の73.5%と比べ微減しています。処理件数の減少(前年比10件減)とともに、告発件数も減少(前年比8件減)していることから、告発率は微減に留まっています。査察調査の場合、年度をまたいで調査が継続するケースも多く、告発率は、単純に、その年度に着手した件数のうち、告発された割合を示すものではありませんが、過去12年間の累積データで見てみても、着手された事案のうち、約2/3が告発され、残り1/3は告発されていないことが読み取れます。これを多いと見るか、少ないと見るかは、立場により異なりますが、実際に、3件に1件は、告発されることなく調査が終了しています。

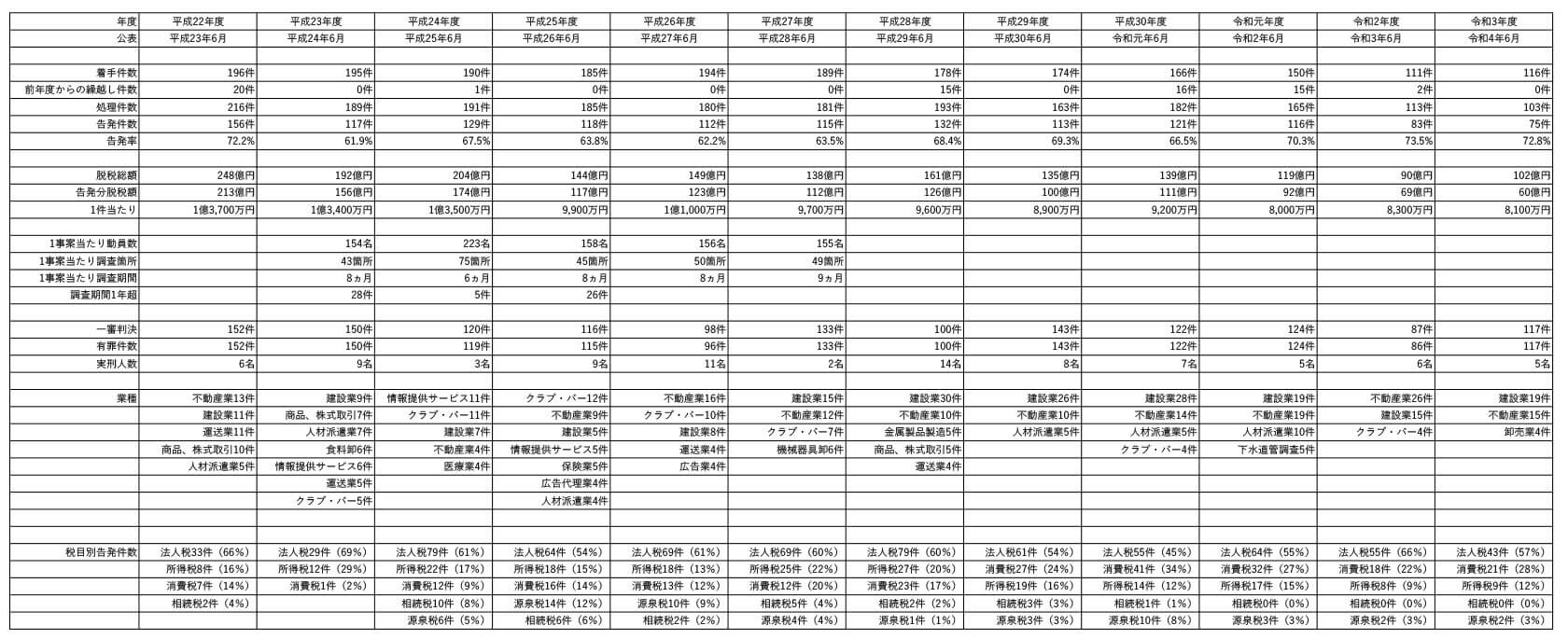

【統計データ(平成22年度~令和3年度までの12年間】

- 処理件数2,061件

- 告発件数1,387件

- 告発率67.2%

平均67%

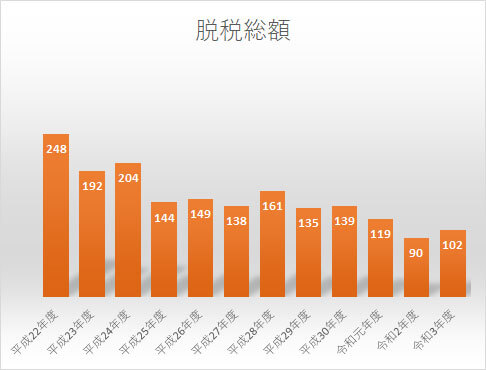

4. 脱税額の減少

脱税額(告発分)は、60憶円と、過去10年間で最低となっており、10年前(平成24年度)の174億円と比べ、半分以下と減少傾向にあり、脱税の小口化が進んでいると言えます。

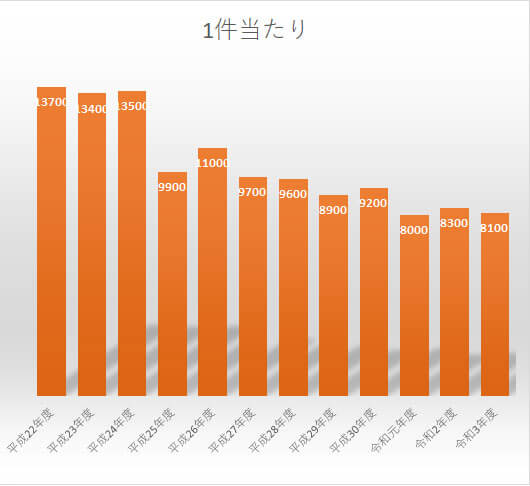

5. 1件当りの脱税額の減少

1件当りの脱税額(告発分)は、平均8,100万円と、昨年分の8,300万円より微減していますが、10年前(平成24年度)の1億3,500万円と比べ、4割減少しています。査察調査は、脱税額1億円が目安とされていましたが、最近の傾向を見ると、数千万円の脱税でも、査察調査の対象となる可能性は高いと言えます。

6. 一審判決の有罪率は100%

117件の一審判決で、全てに有罪判決が言い渡され、5人に実刑判決が出されました。

最も重い実刑判決は、査察事案単独に係るもので懲役2年、他の犯罪と併合されたものが懲役9年、輸出免税制度を使った消費税還付の仕組みを悪用した法人の代表者に対して、懲役1年8ヶ月の実刑判決が出されました。なお、実刑判決5人のうち、他の犯罪との併合事件の人数が3人となっており、業務上横領など脱税事件との併合事件の場合には、実刑判決となる可能性が高いことが分かります。

7. 告発された業種のトップは、「建設業」

トップ3は、「建設業」19件、「不動産業」15件、「卸売業」4件となっており、「建設業」「不動産業」は、過去10年間、毎年、トップ3にランクインしています。

8. 告発された税目のトップは、10年連続で「法人税」

法人税は、10年連続でトップであるものの、過去10年間で見ると減少傾向にある一方、消費税の告発事案が増えており、重点事案として、注視していることが伺えます。

9. 事例

・化粧品等の輸出販売を装った消費税不正受還付事案を告発

B社は、国内において化粧品及び日用品の卸売りを行っていましたが、在留外国人である代表者は、国内の取引業者に対する化粧品等の販売(課税取引)を輸出売上げ(免税取引)に仮装する方法により、不正に消費税の還付を受けたとして告発されました。

・再生可能エネルギー設備工事の請負会社の無申告ほ脱事案を告発

C社は、太陽光発電設備工事の請負等を行うものですが、請負工事等による売上げの一部を他社名義等の預金口座へ振り込み、内容虚偽の帳簿を作成するなどの方法で所得を秘匿し、確定申告書を提出しないまま法定納期限を徒過させ、法人税及び消費税を免れていました。

・海外法人を利用した国際的な不正スキーム事案を告発

E社は、富裕層に対して投資用マンション等の販売を行うものですが、海外法人に対して架空の経費を計上するとともに、同経費の支払額(送金額)について、関係者が主宰する海外法人名義の預金口座を経由して、E社の代表者が管理する海外法人名義の預金口座に還流させる国際的な不正スキームを利用し法人税を免れていました。なお、査察調査においては、租税条約に基づく情報交換制度(要請に基づく情報交換)を活用し、海外における不正スキームを解明しました。

- ・イベント企画会社の消費税不正受還付事案を告発

- ・輸入雑貨等の販売を行う法人の無申告ほ脱事案を告発

- ・建設会社の元従業員の単純無申告ほ脱事案を告発

- ・太陽光発電用地の売却代金を除外した法人税事案を告発

- ・学校法人の元理事長がリベートを除外した所得税事案を告発

10. 不正資金の隠匿場所

脱税によって得た不正資金の多くは、現金や預貯金として留保されていましたが、不動産や有価証券等への投資のほか、脱税者が費消していた事例もあり、不正資金の一部から、数千万円の高級車両や高級腕時計が購入された事例、海外カジノを含むギャンブルや高級クラブの遊興費として数百万円から数千万円が支出された事例などもみられました。

また、脱税によって得た不正資金の隠匿場所は様々でしたが、

- ・居宅の棚に置かれた箱の中(法人税法違反)

- ・銀行の貸金庫の中(法人税法違反)

- ・居宅の押入れ内の袋の中(法人税法違反)

に現金を隠していた事例などがありました。